基準価額 基準日:2024年11月28日

※基準価額は1万口当たりです。純資産総額は百万円未満切り捨てです。

| 基準価額(円) | 前日比(円) | 純資産総額(百万円) |

|---|---|---|

| 12,532 | -88 | 64 |

分配金実績

※基準価額は1万口当たりです。※分配金は1万口当たり(税引前)です。

| 設定来累計 | 0円 |

|---|

| 直近決算期 | 基準価額 (分配金落ち後、円) |

分配金(円) |

|---|---|---|

| 第2期(2024年06月10日) | 11,843 | 0 |

過去の分配金実績を見る

| 決算期 | 基準価額 (分配金落ち後、円) |

分配金(円) |

|---|---|---|

| 第1期(2023年12月11日) | 10,273 | 0 |

よくあるご質問

- Q1アクティブ ETF に注目した理由は何ですか?

-

A1 当ファンドは、日本では希少な、海外アクティブ ETF を主要投資対象としたファンドです。アクティブ ETF はパッシブ運用からアクティブ運用への転換点における重要な商品になるという期待があるからです。

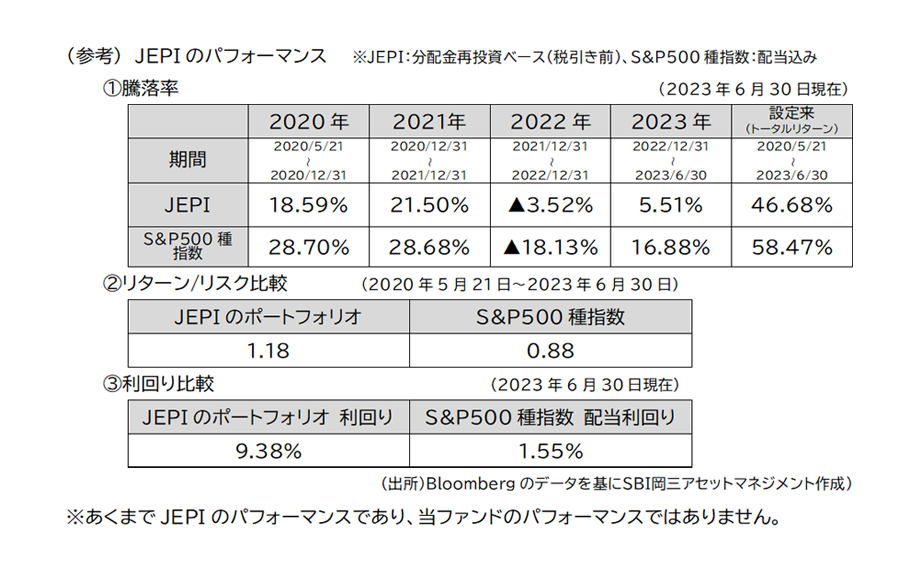

ETF 先進国、米国でアクティブ ETF の代名詞となった「JP モルガン・米国株式・プレミアム・インカム ETF」(以下、JEPI※)は運用資産が急速に増加し、アクティブ ETF として今や米国最大の運用残高を誇るに至っています(2023年6月末時点)。アクティブ運用が見直される中、投資家から注目を集めています。

※JEPI は、JPMorgan Equity Premium Income ETF の略。

米国で人気化した要因は、エクイティでありながら高水準のインカムを獲得すること、下落リスクを抑えつつ一定の上昇も狙える商品特性にあります。ボラティリティは S&P500 種の 6 割程度に抑えることを目指し、配当金とオプションプレミアムによるインカム収益は S&P500 種指数の配当利回りを大きく超えています。 S&P500 種指数の下落時にも高い下落耐性を見せる商品設計が特徴です。

米国最大のアクティブ ETF に成長した JEPI の純資産総額は、2020 年 5 月に誕生してからわずか3 年で約 280 億米ドル(約 4 兆円※1)に急増しています(2023 年 6 月末現在)。アクティブETF はパッシブ運用からアクティブ運用への転換点における重要な商品になりつつあります。

※1 為替は 2023 年 6 月 30 日の 1 ドル 144 円 32 銭で計算

- Q2「米国株カバードコール戦略ファンド」はどんなファンドですか?

-

A2 米国株式への投資とオプション取引を組み合わせた ETF に投資し、低コストで運用するファンドです。

①仕組み

米国株式への投資と S&P500 を対象とするコールオプションの売却を組み合わせた米国のアクティブETFに投資し、信託財産の成長を目指すファンドです。実際の運用は、「JP モルガン・米国株式・プレミアム・インカム ETF」(JEPI)への投資を通じて行います。米国株式への投資は、S&P500 種指数構成銘柄のうち、J.P.モルガン・アセット・マネジメント独自のリサーチプロセスによる株価評価を活用し、S&P500 種指数に比べ、リスク水準を相対的に抑えた運用を目標とします。為替ヘッジは行いません。

②低コスト

当ファンドの実質的な信託報酬は、設定日から 1 年目は年率 0.5348%程度、(税込み)、2 年目以降でも年率 0.6998%(税込み)と、アクティブ運用ファンドでありながら低コストで運用するところも魅力です。

③年 2 回決算

当ファンドは年 2 回決算で、インカムやプレミアムをできるだけ再投資することで信託財産の成長を目指します。

④円で購入

投資家の皆さまが JEPI を直接購入する場合の通貨は米ドルですが、JEPI を組入れた当ファンドは円で購入することができます。

- Q3カバードコール戦略とはどんな投資手法ですか?

-

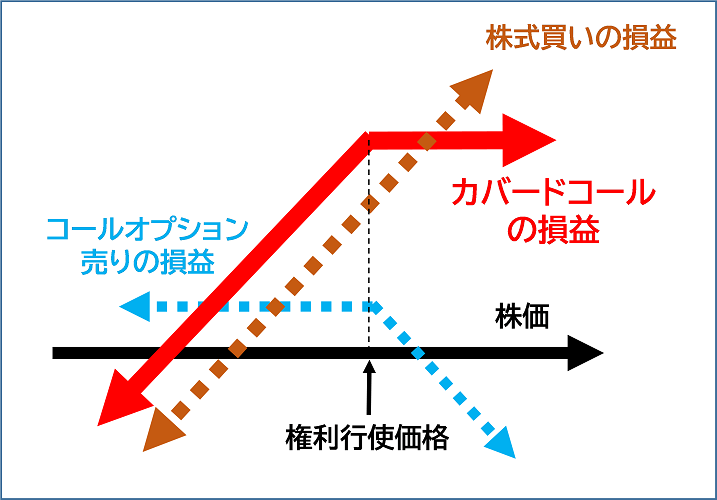

A3 カバードコール(Covered Call)戦略とは、保有株式を有効活用して投資収益の向上を図るための投資戦略です。カバードコールは、「株式などの原資産の保有」と「コールオプションの売り」を同時に行う投資手法です。既に機関投資家の間では一般的に行われている取引です。

カバード・コール(Covered Call)とは、原資産を買いポジションで保有しながら、同時にその原資産のコールオプションの売りポジションをとる投資手法のことをいいます。コールオプションの売り建てにより、保有する資産の権利行使価格を超える値上がり益を放棄する代わりに、オプションプレミアムを獲得することができます。

- Q4カバードコールは、どんな時に有効な戦略ですか?

-

A4 一般的に、原資産が先行きあまり変動しない(売却したコールオプションの原資産が権利行使価格を超えない水準で推移する)と予想される場合に有効な戦略とされています。

①保有している株式の株価が上がり続けた場合、オプションは逆に損失が膨らみ続ける事になりますが、株価が上がった分のキャピタルゲインがオプションの損失をカバーしてくれるため、株価が上がっても得られる利益は一定であり限定される事になります。しかし、コールオプションの売却によりオプションプレミアムを受け取ることができます。

②原資産価格があまり大きく上昇しないと予想される局面等でも、原資産の価格上昇による収益は限定的になりますが、コールオプションの売却によりオプションプレミアムを受け取ることができます。

株価が上がるかどうかの予測は非常に難しいため、「カバードコール」戦略は「将来の不確実な値上がり益を放棄する代わりに、オプションプレミアムの着実な獲得をめざす戦略」とも言えます。

ただし、保有資産の一定水準以上の値上がり益を放棄する対価として、プレミアム収入をインカムとして受け取っているため、ポートフォリオで保有している銘柄の株価が短期的に大きく上昇した場合などは値上がり益のすべてを享受することができない可能性があります。

※ 上記はカバードコールに関する概要であり、すべての特徴を網羅するものではありません。カバードコールの利用によって、損失が発生する場合もあります。